Nhận định đầu tư

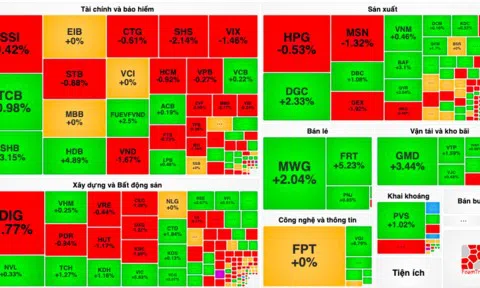

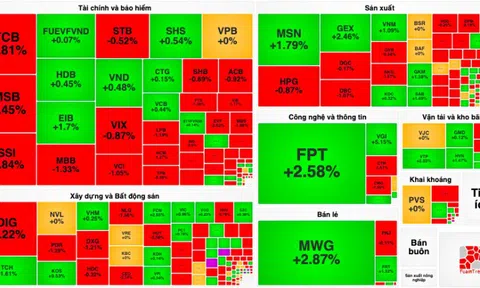

Chứng khoán KB Việt Nam (KBSV): Chỉ số tăng điểm phiên 26/3 với mẫu nến thân đặc giúp cho trạng thái trị trường có phần bớt tiêu cực hơn. Tuy nhiên, nhịp tăng lần này không quá thuyết phục khi đi kèm thanh khoản suy yếu và xác suất chỉ số vượt đỉnh vẫn không được đánh giá cao.

Nhà đầu tư được khuyến nghị tránh mua đuổi trong các nhịp tăng điểm, ưu tiên cơ cấu tỉ trọng danh mục về ngưỡng an toàn khi chỉ số hoặc cổ phiếu đang nắm giữ vượt đỉnh.

Chứng khoán Agribank (Agriseco Research): Rủi ro giảm điểm trở lại vẫn cần được tính đến nếu đà tăng điểm của chỉ số không đi kèm với sự cải thiện về thanh khoản giao dịch.

Các nhà đầu tư được khuyến nghị tiếp tục nắm giữ đối với các vị thế trung và dài hạn, đồng thời gia tăng một phần tỉ trọng trading ngắn hạn khi chỉ số lùi về ngưỡng hỗ trợ gần quanh 1.250 điểm.

Chứng khoán Sài Gòn – Hà Nội (SHS): Nền tích lũy hiện tại đã đủ tin cậy để thị trường có thể hình thành nhịp tăng tiếp theo và hướng tới vượt cản 1.300 điểm. Về trung hạn, thị trường đang đứng trước cơ hội bùng nổ vượt 1.300 điểm để xác nhận uptrend nhưng có thể quanh ngưỡng cản 1.300 điểm thị trường cần tích lũy thêm.

Tin vắn chứng khoán

- Chứng khoán Mỹ giảm điểm. Thị trường chứng khoán Mỹ giảm điểm trong phiên giao dịch ngày thứ Hai (25/3), khi nhà đầu tư chuyển sang trạng thái cân nhắc và nghiền ngẫm sau đợt tăng đưa các chỉ số lập kỷ lục trong thời gian gần đây.

- Nhật Bản đã tăng lãi suất: Tại sao đồng yên giảm xuống đáy của năm 2024? Một tuần trước, Nhật Bản đã lần đầu tiên tăng lãi suất kể từ năm 2007, một động thái đánh dấu thay đổi lịch sử trong chính sách tiền tệ của nước này. Tuy nhiên, đồng yên lại giảm.

Hiện các quan chức Nhật Bản đang bàn cách can thiệp chính thức để hỗ trợ đồng tiền Nhật. Đồng yên giao dịch ở mức 151,86/USD vào thứ Sáu tuần trước, mức thấp nhất trong năm nay và nằm ở mức cần can thiệp hồi năm 2022.